Ако искате да инвестирате спестяванията си, за да си осигурите спокойни старини, инвестиционната застраховка е добър вариант. Може да се използва като алтернатива на класическите спестовни застраховки и депозитни продукти. Този тип застраховка живот дава възможност за дългосрочно спестяване, а освен това получавате и застрахователна защита срещу непредвидени събития. Чрез застрахователната компания, която предлага такива застраховки, вие имате достъп до инвестиционни фондове, които не са достъпни за индивидуалните инвеститори. Влагайки средствата си в инвестиционна застраховка, може да натрупате доходност, която да обезпечи финансовата ви сигурност за в бъдеще. Вие решавате колко да инвестирате и какъв инвестиционен риск да поемете. Затова ви препоръчваме да се посъветвате предварително със застрахователен консултант, за да планирате процеса възможно най-точно.

Кои са стъпките в процеса на планиране на дългосрочно спестяване

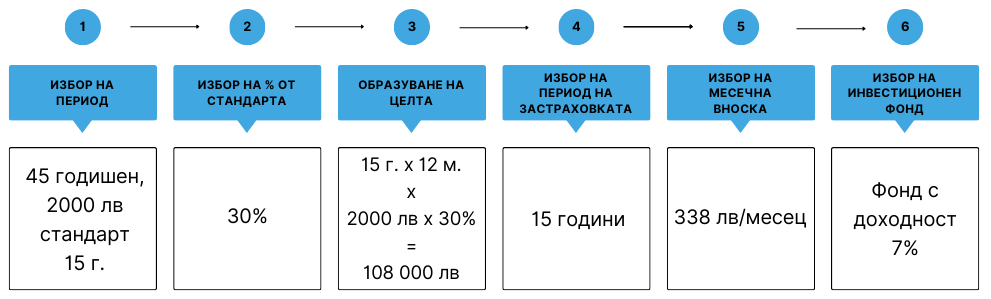

1.Избор на период, в който да разчитаме на натрупаните пари

Определете периода според вашите цели. Например, ако искате да ползвате натрупаните средства като допълнителна пенсия, пресметнете след колко време ще се пенсионирате и за какъв период от време ще искате да ги ползвате. Ако не може да прецените, препоръчваме периодът да се определи спрямо средната продължителност на живота. По последни данни в България е около 74 г. и понеже жените се пенсионират на 62 г., а мъжете на 64 г., то периодът ще бъде около 12 години.

2. Избор на процент от настоящия стандарт, на който да разчитаме за в бъдеще

Определете на какъв процент от стандарта си в момента искате да разчитате в рамките на избрания период, след като изтече периода на спестяване. Тоест, трябва внимателно да прецените какво сума на месец искате да получавате от спестените средства в късните си години, за да запазите стандарта си. Реалистичен процент е около 30-40% от настоящия стандарт. Тук е ролята на застрахователния консултант, който да може да ви посъветва, като вземе предвид дали разчитате и на други допълнителни доходи – от спестявания, имоти, активи и т.н. Ако съпоставим инвестирането в такава застраховка спрямо средствата, които един пенсионер получава след спиране на трудовата си дейност, ще установим, че при пенсията процентът е доста по-малък.

3. Образуване на целта на база на стандарта към момента

След като сте избрали период и месечен стандарт, следва да определите финансовата си цел – каква обща сума искате да получите за периода.

4. Избор на период за инвестиране

Определете периода, през който ще внасяте финансови средства, за да постигнете необходимата цел. Това зависи от възрастта ви и от кога искате да прекратите трудовата си дейност.

5. Избор на месечна вноска

Месечната вноска може да се изчисли чрез специализиран калкулатор за сложна лихва. Вноската се определя от броя на месеците, през които клиентът ще спестява средства, средната годишна доходност на инвестиционния фонд и целта.

6. Избор на инвестиционен фонд/фондове

Следва да се избере такъв инвестиционен фонд, който да покрие финансовите цели и да достига средната годишна доходност, заложена в калкулатора за конкретния период. Може да изберете един или няколко инвестиционни фонда. Освен това е добре да проверите и какви такси има застрахователната компания към съответния инвестиционен продукт.

7. Калибриране

Много важна финална стъпка, при която клиентът калибрира инвестиционния си профил спрямо настоящата си ситуация. Имайте предвид че, колкото по-млади сключите подобна застраховка, толкова по-изгодна финансово ще бъде тя. Ако вие започнете да спестявате на по-късен етап от живота си, например когато сте навършили 40 г., за да успеете да спестите достатъчно за желания от вас стандарт, ще трябва да плащате по-високи месечни вноски. Но има различни варианти това да се оптимизира – да се намали процента от стандарта, който вие искате да ползвате в късните си години; а имате и възможност да внасяте допълнително средства, за да увеличите инвестицията си, когато сте заделили някаква сума.

Примерен план

Защо да изберете Уни Стейт Брокер за ваш застрахователен консултант

Уни Стейт Брокер е не просто застрахователен консултант. Нашият екип се стреми да предлага услуги с добавена стойност на клиентите. Познаваме в детайли застрахователните продукти за дългосрочно спестяване, които се предлагат от застрахователните компании на пазара. В зависимост от нуждите и възможностите на клиента, предлагаме съответните решения, които да отговарят на тях. Ние ще ви спестим времето за събиране на оферти и ще ви изготвим сравнителен анализ на ползите и рисковете в събраните предложения. По този начин клиентът ще може да направи своя информиран избор.

Повече информация може да получите на телефон 0700 16 752 или да ни пишете на [email protected]. Свържете се с нас и Усетете разликата!